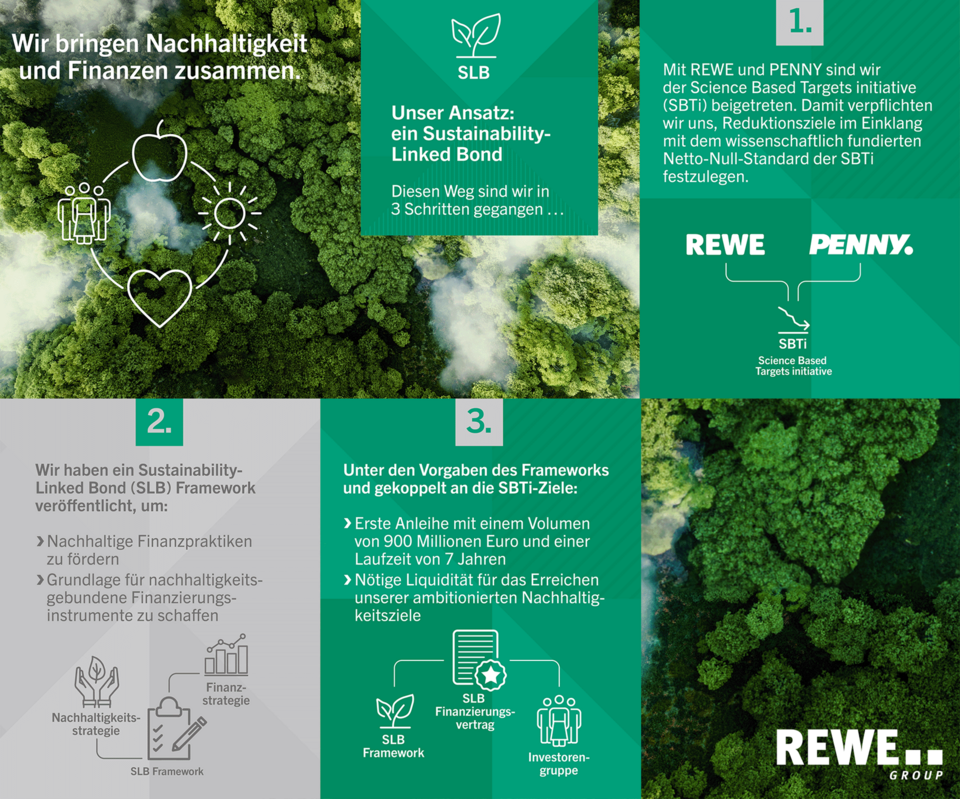

Nachhaltigkeit und Finanzen gehen bei uns künftig Hand in Hand: Als erster deutscher Lebensmitteleinzelhändler hat die REWE Group erfolgreich ihr Debüt am Kapitalmarkt gegeben und eine Anleihe von 900 Millionen Euro emittiert. Damit einher geht die direkte Verknüpfung des Nachhaltigkeitsengagements mit der Unternehmensfinanzierung. Wie das funktioniert, erklären Dr. Klaus Wirbel, Leiter Finanzen und Group Treasury, und Nicola Tanaskovic, Bereichsleiterin Corporate Responsibility im Interview. Außerdem: das kleine Finanz-Einmaleins – Fachbegriffe leicht erklärt.

Die REWE Group hat echtes Neuland betreten, was ihre Finanzierungsstrategie betrifft: Als erster deutscher Lebensmittelhändler haben wir nicht nur erfolgreich unser Debüt am Kapitalmarkt gegeben und uns ein Investitionsvolumen von 900 Millionen Euro gesichert. Damit verknüpfen wir auch unser Nachhaltigkeitsengagement mit der Unternehmensfinanzierung.

Denn die Anleihe ist ein so genannter Sustainability-Linked Bond (SLB), dessen Höhe des Rückzahlungsbetrags am Ende der Laufzeit daran geknüpft ist, dass klar definierte und objektiv überprüfbare Nachhaltigkeitsziele erreicht werden. Damit stärken wir unser Bekenntnis zu den Klimazielen: REWE und PENNY in Deutschland haben sich verpflichtet, mittel- und langfristige unternehmensweite Reduktionsziele im Einklang mit dem wissenschaftlich fundierten Netto-Null-Standard der Science Based Targets initiative (SBTi) festzulegen. Die Verpflichtung wiederum bildet die Basis für den Sustainability-Linked Bond.

Telerik Schischmanow, CFO der REWE Group, dazu: „Nachhaltigkeitsengagement wird immer stärker zum Wirtschaftsfaktor. Wir sehen ganz klar, dass Investoren und Kapitalmarktpartner hier eine klare Erwartungshaltung haben und dieses Engagement ähnlich wie andere Kennzahlen wie z.B. Umsatz und Ergebnis betrachten. Nachhaltigkeit ist kein Luxus oder das viel zitierte Feigenblatt. Deswegen koppeln wir unsere Zinsstruktur an unsere Nachhaltigkeitsfortschritte. Das große Vertrauen unserer Investoren gibt uns den finanziellen Spielraum, unseren Wachstums- und Digitalisierungskurs parallel zu unserer strategischen Weiterentwicklung der Nachhaltigkeit voranzutreiben. Kurz gesagt: Wir erweitern die Farbskala der Finanzwelt von schwarz und rot um grün.“

„Nachhaltigkeit gibt es nicht zum Nulltarif. Mit unserem Debüt sichern wir uns die nötige Liquidität, um neben unseren anspruchsvollen Investitionsplänen auch unsere überaus ambitionierten Nachhaltigkeitsziele zu erreichen. Wir werden jährlich über unsere Fortschritte berichten. REWE und PENNY haben sich unternehmensweit dazu verpflichtet, ihre mittel- und langfristigen Reduktionsziele im Einklang mit dem wissenschaftlich fundierten Netto-Null-Standard der Science Based Targets initiative (SBTi) festzulegen. Ein Kraftakt dem wir uns stellen und dem wir uns auch monetär verpflichten“, ergänzt Dr. Daniela Büchel, als Mitglied des REWE Group-Vorstands zuständig für Human Resources und Nachhaltigkeit.“

Dr. Klaus Wirbel, Leiter Finanzen und Group Treasury, und Nicola Tanaskovic, Bereichsleiterin Corporate Responsibility, erläutern, warum die REWE Group eine Anleihe platziert hat, deren Konditionen an Nachhaltigkeitsziele geknüpft sind und wofür der Erlös verwendet wird.

one: Wenn es um Sortimente und Services geht, steht Nachhaltigkeit schon seit vielen Jahren ganz oben auf der Agenda der REWE Group. Jetzt haben wir unsere Strategie für nachhaltiges Wirtschaften mit der Unternehmensfinanzierung verknüpft und als Erster im deutschen Lebensmittelhandel einen so genannten Sustainability-Linked Bond erfolgreich platziert. Was ist das genau?

Klaus Wirbel: Bei einem Sustainability-Linked Bond, kurz SLB, handelt es sich um eine Anleihe, bei der wir den Investoren neben den Zinszahlungen auch die Einhaltung von Nachhaltigkeitszielen versprechen. Konkret haben wir zugesagt, bis zum Ende der siebenjährigen Laufzeit der Anleihe die Kohlenstoffemissionen derjenigen Konzerngesellschaften zu reduzieren, die zusammen die größten Emissionen der REWE Group ausmachen, nämlich REWE und PENNY in Deutschland.

Einsatz von Solarzellen und moderne Kälteanlagen helfen dabei, in den Märkten Energie einzusparen. Copyright: © mauritius images | Westend61, Ok Shu, REWE Group | Achim Bachhausen

Einsatz von Solarzellen und moderne Kälteanlagen helfen dabei, in den Märkten Energie einzusparen. Copyright: © mauritius images | Westend61, Ok Shu, REWE Group | Achim Bachhausen

Nicola Tanaskovic: Dabei haben wir uns sehr ambitionierte Ziele gesetzt: Bezogen auf die Emissionen, die aus unserem eigenen Geschäftsbetrieb resultieren, also zum Beispiel aus dem Verbrauch von Strom, Wärme und Treibstoff für Fahrzeuge sowie Kältemittelverlusten, streben wir bis 2030 eine Verringerung um 42 Prozent an. Fachleute sprechen bei diesen in hohem Maß selbst zu beeinflussenden Emissionen von Scope 1 und Scope 2. Dagegen sind mit Scope 3 jene Emissionen gemeint, die durch Emissionen von Zulieferern bei der Herstellung der Produkte sowie durch Transport und Verpackung verursacht werden. Auch hier streben wir bis 2030 eine Reduktion um 42 Prozent an, bzw. rund 30 Prozent bei den am schwersten zu adressierenden landwirtschaftlichen Emissionen. Angesichts der Komplexität unserer Lieferketten ist vor allem das sehr ehrgeizig.

one: Wieso haben wir uns gerade diese Vorgaben gesteckt?

Nicola Tanaskovic: Mit den gewählten Zielwerten verpflichten sich REWE und PENNY in Deutschland zu ambitionierten und wissenschaftsbasierten Klimazielen nach dem aktuellsten Standard der Science Based Targets initiative (SBTi).“Dieser anerkannte Standard zahlt auf die im Pariser Klimaschutzabkommen festgesetzten Ziele ein. Weltweit sind bereits mehrere tausend Unternehmen bei der SBTI registriert.

„Das Thema der nachhaltigen Entwicklung von Unternehmen spielt auch für Banken und Investoren eine immer größere Rolle.“

one: Warum emittieren wir überhaupt eine solche nachhaltigkeitsgebundene Anleihe?

Klaus Wirbel: Das Thema der nachhaltigen Entwicklung von Unternehmen spielt auch für Banken und Investoren eine immer größere Rolle. Die Geldgeber wollen wissen, wofür das Geld verwendet wird und welche Folgen ein Investment mit Blick auf die Nachhaltigkeit hat. Für diese Investoren möchten wir ein Angebot machen.

one: Honorieren die Kreditgeber das Versprechen, nachhaltige Ziele einzuhalten mit günstigeren Konditionen?

Klaus Wirbel: Die im Zusammenhang mit der Emission der Anleihe vereinbarte Zinshöhe weicht nicht nennenswert vom Marktniveau ab. Allerdings fordert ein immer größerer Teil der Investoren Finanzierungsinstrumente, die mit Nachhaltigkeitszielen verknüpft sind. Wer hier keine entsprechenden Angebote macht, wird schon bald immer weniger Resonanz auf dem Kapitalmarkt finden. Und ein kleineres Angebot bedeutet zumeist einen höheren Preis, also einen höheren Zins.

one: Was passiert, wenn wir die vereinbarten Vorgaben nicht erreichen?

Klaus Wirbel: Auf dem Weg dorthin haben wir Zwischenziele gesetzt, die wir jährlich überprüfen und auch auditieren lassen. Das schafft Transparenz und zeigt uns zu jeder Zeit, wo wir stehen. Sollten wir wider Erwarten das finale Ziel nicht erreichen, wird am Ende der Laufzeit der Anleihe ein Premium – also ein Aufschlag – fällig.

one: Warum hat sich die REWE Group nicht für die Ausgabe eines Green Bond entschieden, also einer Anleihe, deren Erlöse ausschließlich für nachhaltige Projekte verwendet wird?

Klaus Wirbel: Der Sustainability-Linked Bond gibt uns mehr Freiheit bei der Verwendung der Mittel. Die REWE Group hat einen hohen Investitionsbedarf, um den laufenden Herausforderungen gerecht zu werden und die umfangreichen Anforderungen an Transformation, nicht zuletzt in den Bereichen Nachhaltigkeit und Digitalisierung, zu stemmen.

one: Wofür werden die Mittel verwendet, die unserem Unternehmen aus der Bond-Transaktion zufließen?

Klaus Wirbel: Der Erlös trägt dazu bei, die anstehenden Investitionen, beispielsweise in den Ausbau unserer Logistikinfrastruktur, die Expansion oder den Erwerb von Immobilien sowie innovative Projekte zu finanzieren…

„Wir werden einen Teil der Mittel auch dafür verwenden, unser Geschäft noch nachhaltiger auszurichten.“

Green Buildings bei REWE und PENNY

Green Buildings bei REWE und PENNY

Nicola Tanaskovic: ...und natürlich werden wir einen Teil der Mittel auch dafür verwenden, unser Geschäft noch nachhaltiger auszurichten. Hierzu zählt etwa der Bau von Green Buildings, die Optimierung der Kühltechnik oder Investitionen in nachhaltiges Bauen. Ein hoher Finanzbedarf ergibt sich auch aus der Umstellung der LKW-Flotte auf alternative Antriebe, die voraussichtlich jedoch erst in einigen Jahren in nennenswertem Umfang verfügbar sein werden.

one: Welchen Stellenwert werden Sustainability-Linked Bonds im künftigen Finanzierungsmix der REWE Group einnehmen?

Klaus Wirbel: Der Anleihemarkt ist ein Markt, der zur Größe der REWE Group passt. Wir sind froh, nun den Zugang zu diesem Segment geschafft zu haben und möchten dort auch künftig aktiv werden. Und selbstverständlich werden wir mögliche weitere Anleihen immer wieder auch mit Nachhaltigkeitszielen verknüpfen. Wir haben uns für diesen Weg entschieden und werden davon nicht mehr abweichen. Das erwarten auch unsere Partner am Kapitalmarkt. Künftig werden wir aber auch andere Finanzierungsinstrumente, wie beispielsweise Bankkredite, wenn möglich mit einer Nachhaltigkeitskomponente verbinden.

Was ist eigentlich eine Anleihe? Und inwiefern unterscheidet sie sich von einer Aktie? Was bedeutet Sustainable Finance, und ist ein Sustainability-Linked Bond das gleiche wie ein Green Bond? Nach unserem kleine Einmaleins der Finanzierung können sie mitreden. Versprochen!

Was ist unter Corporate Finance zu verstehen?

Was ist unter Corporate Finance zu verstehen?

Corporate Finance lässt sich mit Unternehmensfinanzierung übersetzen. Inhaltlich beschäftigt sich Corporate Finance damit, die Finanzierung (Mittelbeschaffung) und Investitionen (Mittelverwendung) in Unternehmen zu planen, zu steuern und zu überwachen. Das primäre Ziel ist es, die Liquidität des Unternehmens aufrechtzuerhalten. Daher betrachtet die Unternehmensfinanzierung alle Zahlungsströme und sorgt dafür, dass diese situationsgerecht geplant und gesteuert werden. Kontrollmechanismen geben Aufschluss darüber, ob die Planwerte eingehalten werden und sich die Finanzsituation stabil darstellt.

Was ist ein „Bond“ beziehungsweise eine Anleihe?

Was ist ein „Bond“ beziehungsweise eine Anleihe?

Anleihen sind Wertpapiere. Sie werden in der Regel an der Börse gehandelt. Mit dem Kauf einer Anleihe leihen Sie als Anleger (Zeichner) dem Herausgeber einer Anleihe (Emittenten), für eine gewisse Zeit eine Summe an Geld – Sie gewähren ihm quasi einen Kredit. Sie als Käufer werden zum Gläubiger, der Herausgeber zum Schuldner. Wie bei einem üblichen Bankkredit muss der Emittent dem Käufer auch bei einer Anleihe Zinsen bezahlen.

Laufzeit und Verzinsung des Wertpapiers sind bereits mit der Ausgabe festgelegt und gehören zu den sogenannten Emissionsbedingungen von Anleihen.

Was ist der Unterschiede zwischen Aktien und Anleihen?

Was ist der Unterschiede zwischen Aktien und Anleihen?

Um an Kapital zu kommen hat ein Unternehmen zwei Möglichkeiten: Es kann Anteile über die Ausgabe von Aktien verkaufen oder Anleihen begeben. Aktionäre kaufen Anteile eines Unternehmens, sie beteiligen sich also am Eigenkapital der Firma. Die Käufer einer Anleihe wiederum sind so etwas wie Kreditgeber und stellen dem Unternehmen Fremdkapital zur Verfügung. Aktionäre profitieren durch die Dividendenausschüttung vom Erfolg eines Unternehmens – die Zeichner einer Anleihe von den Zinsen.

Was ist ein Kupon?

Was ist ein Kupon?

Mit Kupon ist der Zins von Anleihen gemeint, der als jährlicher Ertrag an Anleger ausgezahlt wird. So verspricht eine Staatsanleihe mit einem Kupon von 5 Prozent p.a. jährliche Zinsen in Höhe von 5 Prozent ihres Nennwerts.

Wie funktionieren Anleihen?

Wie funktionieren Anleihen?

Ein Beispiel: Mit dem Kauf einer Anleihe zahlen Sie als Käufer dem Herausgeber, dem sogenannten Emittenten, einen festgelegten Betrag, beispielsweise 100 Euro. Bei einem Kupon von 5 Prozent und einer Laufzeit von 5 Jahren erhalten Sie anschließend jedes Jahr 5 Euro Zinsen. Nach 5 Jahren zahlt Ihnen der Emittent Ihre 100 Euro wieder zurück und tilgt damit seine Schulden. Zudem erhalten Sie noch einmal die 5 Euro Zinsen.

Was bedeutet Sustainable Finance?

Was bedeutet Sustainable Finance?

Sustainable Finance ist der englische Begriff für nachhaltiges Finanzwesen. Als Sammelbegriff beschreibt er alle Finanzdienstleistungen, welche zusätzlich zu den ökonomischen Zielen auch ökologische, soziale und ethische Ziele verfolgen.

Was sind „ESG Kriterien“?

Was sind „ESG Kriterien“?

Die Abkürzung steht für Environment, Social, Governance (Umwelt, Soziales, Unternehmensführung) und hat sich als Bezeichnung für Anlagen etabliert, die hohen Standards in allen drei Bereichen genügen sollen. Das E bezieht sich dabei auf Faktoren wie Umweltschutz, die Reduzierung von Klimagasen sowie Energie- und Ressourceneffizienz. Unter S sind Aspekte wie Arbeits- und Gesundheitsschutz, Diversität und gesellschaftliches Engagement zusammengefasst. G bezeichnet die Werte, denen sich ein Unternehmen verpflichtet fühlt, und die internen Kontroll- und Steuerungsprozesse etwa zur Vermeidung von Korruption. Zahlreiche Finanzprodukte tragen die Abkürzung ESG als Werbelabel im Namen. Wie gut ein Unternehmen in den drei Dimensionen von ESG abschneidet, hat zunehmend Einfluss auf seine Kreditwürdigkeit.

Was ist ein Green Bond und wo ist der Unterschied zu einem Sustainability-Linked Bond?

Was ist ein Green Bond und wo ist der Unterschied zu einem Sustainability-Linked Bond?

Während die Erlöse von Green Bonds ausschließlich für nachhaltige Projekte verwendet werden können, ist bei Sustainability-Linked Bonds (SLBs) der Verwendungszweck frei. Allerdings hängt die Höhe der Finanzierungskosten davon ab, ob der Emittent seine selbst gesetzten Nachhaltigkeitsziele erreicht.